投資で配当金をもらったワーママのあなた、「確定申告って必要?」とお悩みではないですか?

実は、配当金について確定申告をすると税金が戻ってくるケースもあるんです!

しかし、30代ワーママは毎日仕事に育児に忙しく、確定申告の情報収集や時間がないですよね…。

そこで今回は、初心者で忙しい30代ワーママに向けて、配当金の確定申告のやり方をやさしく解説しますよ!

この記事が、毎日頑張るワーママのあなたのお役に立てればうれしいです♪

▼こちらの記事もおすすめ!

なぜ確定申告が必要?

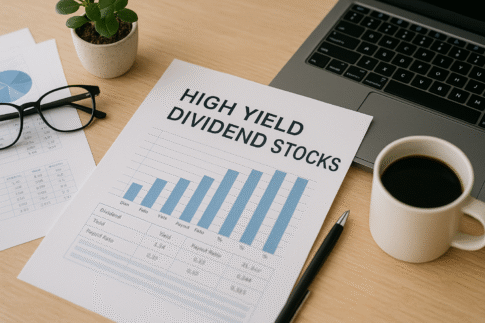

教育費や老後資金など、将来の資金を準備するために投資を始める30代ワーママは増えています。

特に、つみたてNISAや高配当株投資は少ない額からスタートできるので人気がありますよ!

高配当株投資は、株を持っておくだけで配当金を定期的に受け取れるうれしい仕組みです!

ただし、配当金を受け取ると確定申告が必要になる場合があります。

そもそも確定申告ってなに?

確定申告とは、1年間にどれだけお金をもらって、どれだけ税金を払ったかをまとめて、税務署に報告する手続きですよ!

年間で5万円ほどの少ない配当金しか受け取っていなくても、確定申告をすると税金が戻ってくることもありますよ。

そのため、金額の大小に関係なく、確定申告について知っておくことが大切です!

配当金の確定申告の種類

配当金には、もらった時点で約20%の税金(所得税と住民税)が自動的に引かれます。

そのため、あなたが何も手続きしなければ税金はすでに支払った状態になっていますよ。

しかし、一定の条件を満たせば、確定申告で一部の税金が戻ってくる可能性があります。

配当金の確定申告には、主に以下の3つの方法があります。

・申告不要制度:配当金にかかる税金をそのままで済ませる方法

・総合課税:配当金を給与などと合わせて税金を計算する方法

・申告分離課税:他の所得とは分けて税金を計算する方法

ワーママに多いのは、会社員として給与を得つつ副収入として配当金を受け取るケースですよね。

この場合、総合課税を選ぶと税金(所得税)が軽くなる可能性がありますよ!

ただ、家族の扶養や保育料などに影響することもあるので、慎重に選ぶ必要があります。

次章でもう少し詳しくお伝えしますね!

なぜ確定申告をするべき?

配当金が少額でも、「総合課税」で確定申告をして配当控除を使えば、払いすぎた所得税が戻ってくることがあります。

また、「申告不要制度」で確定申告をすると、住民税の計算に影響が出にくくなり、保育料や扶養の条件で損をしにくくなりますよ!

逆に、確定申告をしないと、本当は払わなくてもいい税金(所得税や住民税)を余分に払ってしまうこともあるので注意が必要です。

確定申告で使える制度で、株の配当金にかかる税金(所得税)を軽くしてくれる仕組み。

ワーママでもできる!配当金の確定申告のやり方ステップ

忙しい30代ワーママ向けに、配当金の確定申告のやり方を5つのステップ形式で解説します!

Step1:年間取引報告書を入手する

まず、配当金の情報が書かれた「年間取引報告書」を証券会社のマイページからダウンロードします。

「年間取引報告書」は毎年1月下旬頃から順次発行されますよ。

1年間に証券会社で行った株や投資信託などの取引内容、配当金などをまとめた書類。

Step2:e-Taxまたは確定申告書作成コーナーにアクセス

国税庁の「e-Tax」または「確定申告書等作成コーナー」にアクセスします。

マイナンバーカードを持っていれば、スマホでログインから申告までスムーズですよ♪

Step3:配当所得の入力を行う

「収入金額・所得金額の入力」画面で、配当所得の欄を選びましょう。

ここで、年間取引報告書に書かれている内容をそのまま書き写します。

「総合課税」と「申告分離課税」の選択ができるので、あなたに有利な方法を選びましょう!

私は会社員で、配当金を副収入にしているので、「総合課税」で所得税が軽くなるようにしようと思います!

Step4:源泉徴収額・配当控除の入力

配当金に対してすでに差し引かれている税金の額(源泉徴収額)を入力しましょう。

次に配当控除の欄も入力します。

この配当控除で所得税の一部が戻ってきますよ♪

Step5:住民税の申告方法を選ぶ

最後に住民税の課税方法を選びます。

ここで「申告不要制度」を選択すると、保育料や扶養の条件に影響せずに済む場合がありますよ!

忙しいワーママにおすすめ!確定申告をラクにする工夫

毎日忙しいワーママは、できるだけ簡単に確定申告を終わらせたいですよね。

そんなワーママにおすすめの方法を3つご紹介します!

・スマホで申告する:マイナンバーカードとアプリがあれば紙いらずで申告できます。

・クラウドで書類を管理する:年間取引報告書などをスキャンしてGoogle DriveやEvernoteに保存すると翌年以降もスムーズですよ。

・自動データ取り込み機能がある証券会社を選ぶ:データが自動で反映されると入力の時間と手間が大幅にカットできます!

日々時間に追われているので、サービスやアプリを活用して時短できるのはうれしいです!

ワーママが注意すべきポイント3つ

ワーママが確定申告で注意すべき3つのポイントをご紹介します。

・住民税の課税方法を間違えると保育料が上がる

「総合課税」にすると住民税の計算に関わる所得が増えるので、保育料が高くなることがあります。

「申告不要制度」だと保育料の条件で損をしにくくなりますよ。

・配当金で配偶者控除から外れてしまう

配当金をもらって年間の所得が103万円や150万円を超えると夫の扶養から外れてしまうリスクがあります。

扶養内に収まるためには、購入する株の数や就業時間を調整する必要がありますよ。

・住民税の課税方法を指定し忘れる

住民税の課税方法を指定しないと、自動的に「総合課税」扱いになることがあります。

必ずあなたの希望の方法を指定しましょう。

事前にリスクや注意点を確認して、税金で損しないようにしましょうね!

よくある質問

Q:配当金が年間5万円でも申告すべき?

A:「総合課税」を選ぶと配当控除で税金が戻る可能性があるので、一度シミュレーションしてみるのが良いでしょう。

Q:NISA口座で受け取った配当金は申告が必要?

A:NISA口座内の配当金は非課税なので申告不要ですよ!

Q:住民税だけ申告不要にする方法は?

A:確定申告の際、住民税の課税方法選択画面で「申告不要制度」を選択すればOKです!

まとめ

高配当株の配当金の確定申告はやり方を知っていれば意外とシンプルです。

確定申告で税金を少なくできれば節約にもなりますよ!

今回ご紹介した確定申告のやり方などが、毎日頑張るワーママのお役に立てればうれしいです♪

私も高配当株投資をはじめたものの、配当金に確定申告が必要なのかややり方が気になります…。